NISA口座と特定口座の違いを理解しよう!

NISA口座と特定口座、これらは日本で資産運用を行う際の大きな選択肢です。それぞれに特有のメリットとデメリットがあり、適切な選択をすることが重要です。まず、NISA口座の最大の特徴は、その非課税のメリットにあります。投資で得た利益に対して税金がかからないため、資産運用の効率を高めることができます。一方で、特定口座には源泉徴収の有無によって確定申告の要否が異なるという特徴があります。

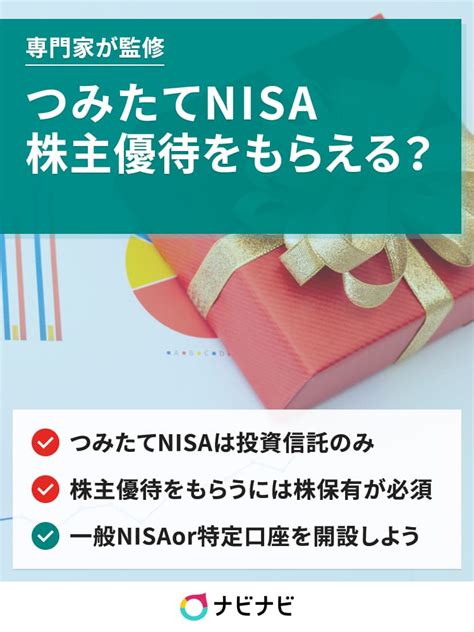

NISA口座での運用メリットとは?

NISA口座での運用には、非課税であるという非常に大きなメリットがあります。通常、投資で得た利益には20%以上の税金がかかりますが、NISA口座を利用することでこの税負担がなくなります。結果として、長期的な資産形成において大きな効果を上げることができます!例えば、10万円の利益を得た場合、通常の課税口座ではおよそ2万円が税金として差し引かれますが、NISA口座ではこの全額が手元に残るのです。

特定口座とNISA口座の併用は可能?

特定口座で運用している銘柄をNISA口座へ直接移管することはできません。しかし、NISA口座で同じ銘柄を保有したい場合、新たにその銘柄を購入することが可能です。この方法を用いることで、特定口座で保有している間に得られた利益をNISA口座での非課税運用に切り替えることができます。

NISA口座での運用を最大限に活用する方法

投資信託の活用

NISA口座での運用を最大限に活用するには、投資信託を利用するのが効果的です。投資信託は分散投資が可能であり、リスクを低減しながらリターンを狙うことができます。特に、NISA口座で保有している投資信託で生じた利益や損失は、他の口座で生じた損益とは通算できないため、独立した運用が求められます。

資本移動が発生した場合の単価表示

特定口座とNISA口座で同一銘柄を保有している状態で、株式併合などの資本移動が行われた場合、取得単価の表示がどのようになるかが気になるところです。課税口座とNISA口座の取得単価は合算されませんので、それぞれの口座ごとに管理する必要があります。これにより、資産の透明性と管理のしやすさが向上します。

NISA口座の非課税メリットを享受するための注意点

NISA口座で非課税のメリットを享受するためには、いくつかの注意点があります。まず、NISA口座は一度開設するとその年の枠を使い切るまで再度開設することができません。したがって、購入する銘柄を慎重に選ぶ必要があります。また、利益が出た場合には、その利益を再投資することも考慮すると良いでしょう。

NISA口座と特定口座の比較表

| 項目 | NISA口座 | 特定口座 |

|---|---|---|

| 非課税枠 | あり | なし |

| 利益の税金 | なし | 20%以上 |

| 確定申告 | 不要 | 源泉徴収ありの場合は不要 |

| 移管 | 不可 | 可能 |

よくある質問

NISA口座での運用を始めるにはどうすればよいですか?

NISA口座を開設するには、まず証券会社に口座開設の申し込みをする必要があります。申し込み後、必要な書類を提出し、審査が完了すれば取引を開始できます。

NISA口座で保有している銘柄を売却した場合、再度購入できますか?

はい、NISA口座で一度銘柄を売却した場合、その年の非課税枠に余裕があれば再度購入することが可能です。しかし、再購入した場合も非課税枠を消費することに注意が必要です。

NISA口座の非課税期間が終了した場合、どうなりますか?

非課税期間が終了した場合、NISA口座で保有していた銘柄は課税口座に移され、以後の利益には通常の税金がかかります。

特定口座とNISA口座のどちらを選ぶべきですか?

投資の目的やスタイルによります。長期的な資産形成を目指す場合はNISA口座が適していますが、短期的な取引や確定申告を避けたい場合は特定口座が便利です。

NISA口座で損失が出た場合、どうなりますか?

NISA口座で生じた損失は、他の課税口座での利益と通算することができません。したがって、損失をカバーするための戦略が必要です。

NISA口座を利用する際の最大の注意点は何ですか?

最大の注意点は、非課税枠を意識した計画的な運用です。一度使った枠は戻らないため、戦略的な投資が求められます。